Quedan algo menos de dos semanas para que termine 2024 y llega el momento de analizar todo lo ocurrido durante estos últimos 12 meses y de hacer las primeras previsiones de lo que nos podría deparar el 2025 en materia hipotecaria. A modo resumen, el director de Hipotecas del comparador y asesor hipotecario iAhorro, Simone Colombelli, explica que “a finales del año pasado preveíamos una gran recuperación en todo el sector hipotecario a lo largo de 2024 y ya podemos decir que eso, definitivamente, se ha cumplido; la mejora es sustancial”.

Entre los motivos que han hecho que esta escalada haya sido posible están que “los tipos de interés oficiales han caído un punto porcentual (del 4% con el que comenzaron el año al 3% que vemos este mes de diciembre) en este periodo; el euríbor ha vuelto a registrar en los últimos meses valores similares a los anotados en 2022; y los bancos ya están ofreciendo hipotecas con tipos de interés muy competitivos, con la hipoteca fija rozando el 2% TIN para los mejores perfiles”, matiza Colombelli, que prevé que “el 2025 va a ser un año todavía mejor para hipotecarse y lo vamos a notar en el aumento de las transacciones hipotecarias”.

No obstante, a continuación, vamos a analizar cómo ha avanzado cada uno de los indicadores que afectan directamente al mercado hipotecario e inmobiliario para ver también qué podría depararnos el próximo año en esta materia.

El BCE se mantuvo cauto hasta mitad de año

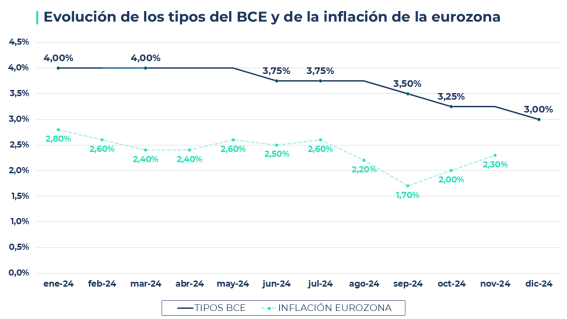

Como dice el portavoz de iAhorro, los tipos de interés oficiales que dependen del Banco Central Europeo (BCE) cayeron a lo largo del 2024 un punto porcentual: desde el 4% que registraban en enero al 3% de diciembre. No obstante, la primera rebaja no llegó hasta junio, concretamente hasta el día seis de ese mes. Fue entonces cuando la presidenta del organismo europeo, Christine Lagarde, anunció una rebaja de 0,25 puntos porcentuales en los tipos de interés oficiales, hasta el 3,75%. Sin cambios drásticos, pero con una intención clara: animar la economía sin arriesgarse a que la inflación se disparara (ese mes se situó en el 2,5%).

Si bien es cierto que, en la siguiente reunión, el 18 de julio, el BCE decidió no aplicar nuevas modificaciones en estos tipos; a la vuelta del verano las reducciones se intensificaron. La segunda bajada del año se produjo el 12 de septiembre, la tercera el 17 de octubre, y la cuarta y última tuvo lugar el pasado 12 de diciembre; todas ellas de 0,25 puntos porcentuales. Por tanto, “terminar el año con los tipos de interés oficiales en el 3% es una buenísima noticia, sobre todo viendo que la tendencia es claramente a la baja y que la intención del BCE es continuar así durante el 2025”, admite Colombelli, que matiza que “hay que tener los ojos puestos en la inflación (en noviembre subió hasta el 2,3%), pero también es necesario animar el consumo para que la economía avance”.

El descenso de los tipos de interés oficiales se intensificará en 2025

Entonces, ¿qué pasará en 2025 con los tipos de interés del BCE? El director de Hipotecas de iAhorro lo tiene claro: “Si todo sigue igual, si las políticas macroeconómicas de Donald Trump en Estados Unidos no alteran demasiado las pretensiones de la Unión Europea a medio plazo y si no hay nuevas guerras que alteren el panorama general, lo más probable es que Lagarde siga aplicando pequeñas reducciones en los tipos de interés oficiales. Por ejemplo, en la reunión prevista para enero podría recortar al menos otros 0,25 puntos porcentuales y en marzo (en febrero no se reúne el BCE) aplicar otra bajada similar. De ser así, los tipos de interés oficiales acabarían el primer trimestre de 2025 en el 2,5%, un dato buenísimo y que no parece, dada la situación actual, nada descabellado”.

Sobre lo que pase a partir de ahí, ya hay más dudas. Colombelli afirma que “la cautela ha sido la premisa más aplicada por el BCE durante los últimos años y de la inflación y del crecimiento de la economía en la eurozona dependerán los siguientes pasos que dé el organismo europeo”. Grosso modo, teniendo en cuenta que 2024 no ha sido un año excepcional y, aun así, el recorte en los tipos de interés ha sido de un punto porcentual, es posible que en el conjunto de 2025 el recorte que veamos sea mayor. “Si todo va según lo previsto, una gran noticia sería que el próximo año terminásemos con los tipos de interés oficiales en el 1,5%; sería magnífico en lo que al mercado hipotecario se refiere”, manifiesta el portavoz de iAhorro.

El verano fue el momento de inflexión para el euríbor

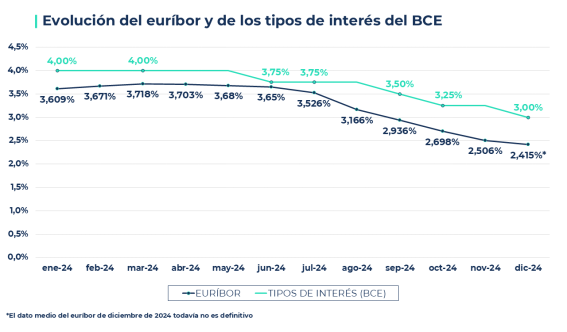

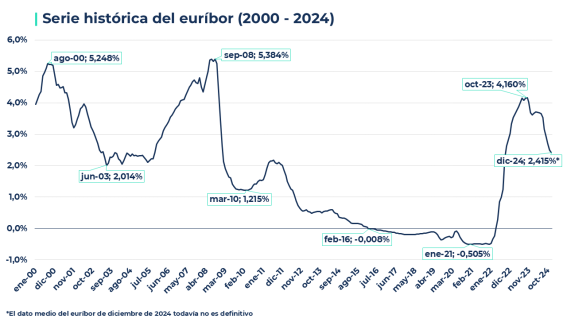

De los movimientos de los tipos de interés por parte del BCE depende, en buena medida, el avance del euríbor. Es cierto que 2024 no comenzó con mal pie y las previsiones para este indicador eran buenas gracias a la caída, ya en noviembre y diciembre de 2023, de sus valores medios. En ese momento, el euríbor sufrió un descenso más pronunciado de lo esperado y comenzó el año por debajo del 4%. Esta era una muy buena noticia, sobre todo teniendo en cuenta que, en octubre de 2023, el índice de referencia de las hipotecas variables había alcanzado el dato más elevado de los últimos 15 años: 4,16%. Sin embargo, la prudencia del Banco Central Europeo (que no redujo los tipos de interés oficiales hasta el mes de junio), impidió que el continuara euríbor con ese descenso hasta bien entrado el verano.

Eso sí, julio fue el punto de inflexión y el mes en el que el panorama cambió por completo, por lo que podríamos decir que “el segundo semestre de 2024 ha sido un soplo de aire fresco para el mercado hipotecario: se alinearon casi todos los astros para que la mejora fuera sustancial”, declara Colombelli. Y es que fue también a partir del séptimo mes del año cuando el índice de referencia de las hipotecas variables comenzó su carrera a la baja: desde el 3,65% con el que cerró junio hasta el 2,415% que registra a falta de 8 datos de diciembre, la caída es de 1,234 puntos porcentuales, mayor incluso que si contamos desde el dato de enero (3,609%).

El euríbor podría bajar un punto más en 2025, hasta el 1,5%

Para poder hacer una previsión de cómo podría avanzar el euríbor el año que viene hay que tener en cuenta varias cosas. La primera de ellas es que este indicador está siempre muy influenciado por las decisiones del BCE y, por tanto, de eso dependerá en gran parte su avance: si Lagarde continúa anunciando nuevas bajadas en los tipos de interés, el índice de referencia continuará su descenso más o menos en la misma medida. Además, como explica Colombelli, “es importante que tengamos en cuenta que el euríbor sube en ascensor y baja por las escaleras. ¿A qué nos referimos con esto? Que normalmente este indicador experimenta subidas mucho más drásticas de lo que lo son después las bajadas. Entre 2022 y 2023 la carrera de subida fue muy muy rápida; pero no podemos esperar que baje al mismo ritmo y en el mismo periodo de tiempo; hay que ser pacientes”.

Si miramos, en líneas generales, cuánto suele ser la variación interanual de este índice de referencia vemos que, normalmente, en un año sin grandes cambios no sube o baja más de 0,5 puntos porcentuales. Es cierto que en 2022 esa variación superó los tres puntos en subida (desde el -0,477% de enero de ese año al 3,018% de diciembre), pero la bajada de 2024 ha sido más lenta, de poco más de un punto. Y, por tanto, explica el director de Hipotecas de iAhorro, “para 2025 como mucho podemos esperar que baje otro punto porcentual, hasta el 1,5%; o incluso algo menos. Lleva unos meses en caída libre y esperamos que se modere un poco”. Eso sí, matiza Colombelli, “para llegar a ese valor, antes del mes de junio el euríbor debería situarse en torno al 2% y que su tendencia siga a la baja”.

“2025 será el año de la remontada definitiva de la hipoteca fija”

La caída de los tipos del BCE y del euríbor impactará directamente en las ofertas hipotecarias que harán las entidades financieras a sus clientes durante el próximo año. Es cierto que ahora mismo ya encontramos buenísimas ofertas, tanto a tipo mixto como a tipo fijo, pero la hipoteca variable todavía no es competitiva. El principal motivo es que los bancos, tanto en hipoteca fija como durante los primeros años de la hipoteca mixta (en su periodo fijo) ofrecen tipos de interés que se sitúan cerca o incluso por debajo del 2,415% que registra ahora el euríbor.

Según explica Simone Colombelli, “en iAhorro ya hemos visto durante este último trimestre de 2024 hipotecas buenísimas, con tipos de interés fijos por debajo del 2,5% y durante la primera parte de las hipotecas mixtas por debajo del 2% TIN. Es cierto que, en función del perfil del hipotecado las ofertas pueden variar mucho, pero también vemos a la banca un poco más permisible que, por ejemplo, el año pasado. Y la previsión es que en 2025 todo vaya a mejor”.

Concretamente, durante el pasado mes de noviembre (último del que disponemos datos completos en iAhorro, los tipos de interés medios firmados por nuestros usuarios en hipoteca fija se situaron en el 2,47% TIN y la mejor hipoteca fija conseguida alcanzó el 2,05% TIN. Por su parte, durante la parte fija de las hipotecas mixtas, que puede durar tres, cinco, diez o incluso quince años, los usuarios que firmaron su préstamo a través del comparador hipotecario consiguieron un tipo de interés medio para ese periodo de un 1,71% TIN. No obstante, los mejores perfiles consiguieron rebajarlo hasta el 1,10% o 1,20% TIN.

Por este motivo, el portavoz de iAhorro también se atreve a prever que a lo largo de 2025 “volveremos a ver, con total seguridad, hipotecas fijas por debajo del 2% TIN. E incluso podríamos decir que las veremos pronto, durante el primer trimestre, aunque no serán accesibles para todos los perfiles de clientes. En cuanto a hipoteca mixta, también podemos volver a ver su periodo fijo con un TIN por debajo del 1%, incluso hay bancos que ya lo ofrecen, pero para personas muy solventes”.

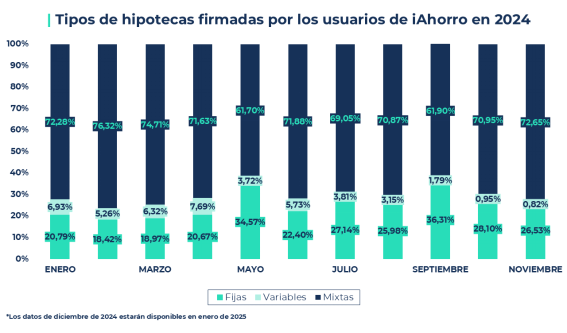

¿Qué cambios traerá esto? Según Colombelli, “2025 será el año de la remontada definitiva de la hipoteca fija. Si todo va como prevemos, a los hipotecados (sobre todo a los que compran una primera vivienda) les compensará más firmar una hipoteca fija que una mixta y, evidentemente, que una variable porque su tipo de interés para toda la vida de la hipoteca será muy muy atractivo. Hay que tener en cuenta que una hipoteca fija por debajo del 2% TIN es un chollo para cualquiera”.

No obstante, por ahora, las hipotecas fijas están presentes en alrededor del 30% de las operaciones hipotecarias firmadas a través de iAhorro y las mixtas en el 70% restante. ¿Qué pasa con las variables? “Como comentaba antes, las hipotecas variables ahora mismo no son atractivas y eso lo saben los ciudadanos, por ese motivo ni siquiera una de cada cien hipotecas que se firman en iAhorro tienen un tipo de interés variable; la gente no las quiere. Y para que vuelvan a resurgir, el euríbor tendría que bajar bastante todavía, por lo que les queda un largo camino que recorrer antes de volver a ser las más elegidas en España”, señala Colombelli.

Los precios de la vivienda, el único indicador que seguirá subiendo

Pese a la bajada del euríbor, los tipos de interés oficiales y los precios de las hipotecas, lo que no deja de subir es el precio de compraventa de las viviendas en España. Según los últimos datos proporcionados por Registradores de España y correspondientes al tercer trimestre de 2024, una vivienda en nuestro país tiene un coste medio de 2.042 euros por metro cuadrado, una cifra que se dispara en provincias como Baleares (3.504 euros por metro cuadrado), Guipúzcoa (3.496 euros/m2) y Madrid (3.400 euros). Le siguen en el ranking, por este orden, Barcelona (2.886 euros por metro cuadrado), Vizcaya (2.855 euros) y Málaga (2.714 euros).

Además, si comparamos estos datos con los registrados hace un año vemos cómo estos han subido, de media, un 4,4%. Eso sí, la mayor subida la registran provincias como Córdoba (12,3%, hasta una media de 1.240 euros por metro cuadrado), Soria (con una subida del 12% hasta los 1.160 euros por metro cuadrado) y Málaga (donde el aumento interanual del precio medio es del 11%).

“Con la bajada de los intereses de las hipotecas, cada vez más gente va a querer comprar viviendas y, por tanto, la demanda aumentará en buena parte de España. Es por esto que, si la oferta de vivienda sigue siendo tan baja como hasta ahora, en 2025 esperamos que los precios sigan al alza. Tanto es así que en iAhorro prevemos de cara al año que viene subidas de entre un 2% y un 4% en el importe medio financiado (de la cuantía que los hipotecados pedirán a los bancos), lo que vendrá propiciado por el aumento de los precios de compraventa de las viviendas”, declara el director de Hipotecas del comparador y asesor hipotecario.

La firma de hipotecas continuará su remontada en 2025

Pese a que los precios de las compraventas no vayan a dejar de subir, todo apunta a que tampoco lo harán los precios del alquiler y esto propiciará que cada vez más personas se lancen a comprar viviendas en vez de alquilarlas, en caso de que puedan hacer frente al pago de la entrada y a las cuotas de una hipoteca.

Por este motivo y también por la bajada de los tipos de interés de las ofertas hipotecarias, Simone Colombelli es optimista y prevé un aumento “de alrededor del 5% de media” en las firmas de hipotecas durante todo el 2025. Además, explica el portavoz de iAhorro, “ese porcentaje del 5% lo veremos siempre que los bancos sigan mejorando sus hipotecas de forma sustancial porque una buena parte de las personas que pagarían la compra de vivienda a tocateja preferirán hipotecarla y quedarse con liquidez, e incluso podría ser mayor ese crecimiento si se reanuda con fuerza el segmento de la subrogación (cambio de hipoteca de banco)”.

Por ahora, según los últimos datos proporcionados por el Instituto Nacional de Estadística (INE) correspondientes al mes de septiembre, la firma de hipotecas está en fase de remontada: durante el noveno mes de este año se contrataron en nuestro país 41.306 préstamos hipotecarios, el mejor dato anotado durante un mes de septiembre desde 2022. Y, finaliza Colombelli, “el viernes el INE publicará los datos de octubre, unos datos que esperamos que sean incluso mejores que los de septiembre porque las compraventas de vivienda durante ese mes fueron mayores (hasta 69.418, un 12,17% más) y en iAhorro también registramos en octubre de este año nuestro récord histórico de firmas de hipotecas a lo largo de un mes”.