Un precio medio de la vivienda muy elevado y una oferta reducida de viviendas a la venta en relación con la demanda son los dos factores más determinantes que hacen que una zona o una ciudad esté considerada como “tensionada”. El mercado de la vivienda se encuentra en un momento de encrucijada, con constantes subidas de los precios de los inmuebles, una demanda que no para de crecer y una oferta que no cubre buena parte de esa demanda, sobre todo en las grandes ciudades.

Tanto es así que, según el Barómetro Poblacional realizado por el comparador hipotecario iAhorro durante el primer semestre de 2024, San Sebastián es la ciudad y capital de provincia más tensionada de España, seguida por Madrid y Barcelona. Esta conclusión no es excesivamente sorprendente porque es también en estas ciudades donde vemos los precios medios de las viviendas más elevados: 5.512 euros de media por metro cuadrado en San Sebastián, 4.385 euros de media en la capital madrileña y 4.369 euros de media en la Ciudad Condal. Sin embargo, si nos fijamos la oferta, vemos que, pese a no ser suficiente, no son las capitales de provincia donde hay menos viviendas a la venta por cada 1.000 habitantes.

Concretamente, si tenemos en cuenta el número de habitantes y la cifra de viviendas de segunda mano a la venta publicadas en portales como Idealista, Fotocasa o Pisos.com vemos que en San Sebastián hay 9,60 viviendas a la venta por cada 1.000 habitantes; en Madrid capital hay 8,73 y en Barcelona 13,75. Es cierto que hay otras capitales como Pamplona (5,95), Teruel (7,73) o Zaragoza (8,21) que tienen una oferta menor, aunque allí los precios por metro cuadrado son bastante más bajos: 2.630 euros de media en la capital navarra, 1.410 euros en Teruel y 1.809 euros de media en Zaragoza.

Entonces, ¿por qué decimos que son estas las ciudades más tensionadas de España? “La subida de precio es el efecto final que nos da a entender que una zona o una ciudad esta tensionada. Con él podemos medir zonas tensionadas maduras, donde además existe poca vivienda para comprar. Este es un indicativo de que los problemas de tensión no van a aminorar, sino que seguirán creciendo porque esta escasez va a traer mayores subidas de precios”, explica el director de Hipotecas del comparador y asesor hipotecario iAhorro, Simone Colombelli.

En el lado opuesto, las capitales de provincia con más oferta de viviendas de España son Orense, con 37,06 viviendas a la venta por cada 1.000 habitantes con un precio medio de 1.477 euros por metro cuadrado, Granada (30,97 y 2.108 euros) y Ciudad Real (29,14 y 1.232 euros). Eso sí, otras capitales de provincia como Zamora (24,25 viviendas por cada 1.000 habitantes y 1.152 euros de media por metro cuadrado), Cartagena (21,78 y 1.165 euros/m2) o Jaén (23,01 viviendas y 1.175 euros/m2) aunque tienen menos oferta, sus precios medios son más bajos.

“La tensión que vemos en ciudades como Madrid o Barcelona está ligada a la gran demanda que hay de vivienda por motivos económicos o de educación. Sin embargo, en San Sebastián se debe más a la escasez de la propia oferta. Pero todo esto lleva a lo mismo: subidas de precios de forma generalizada”, comenta el director de Hipotecas de iAhorro, Simone Colombelli, que también añade: “Madrid y Barcelona, aunque especialmente Madrid, tiene también diferencias grandes entre zonas, con precios medios muy dispares que hacen que en los barrios más ‘premium’ la oferta sea mayor que en los barrios más humildes y asequibles”.

La periferia, más tensionada que el centro

Que el precio de las viviendas sea (o haya sido) más bajo en la periferia es lo que ha ocasionado que la oferta en estas zonas sea ahora mismo mucho más baja que en los centros de las grandes ciudades. “La escasez de vivienda accesible es lo que impulsa en gran parte los movimientos migratorios del centro a las afueras de las ciudades. Aunque cada vez compren menos, los jóvenes que quieren hacerlo ven que con sus sueldos tienen que irse cada vez más lejos para poder acceder a una vivienda en propiedad”, explica el portavoz del comparador y asesor hipotecario.

Estos movimientos migratorios se producen sobre todo en los lugares más tensionados. Un claro ejemplo de ello es Madrid: en la periferia más cercana a la capital es mucho más baja la oferta de venta que en el centro. Esto se debe, matiza Simone Colombelli, “a un efecto expulsión de los centros al primer cinturón que, en muchos casos también se está trasladando a segundos y terceros cinturones, al estar estos cada vez más tensionados”. Esta situación es preocupante porque supone que “cada vez hay que buscar casas más lejos por su precio, y en Madrid se refleja incluso fuera de la comunidad a provincias como Guadalajara y Toledo”, agrega el director de Hipotecas de iAhorro.

Tanto es así que, por ejemplo, en Guadalajara la oferta de viviendas por cada 1.000 habitantes es algo menor que la de Madrid (8,61 respecto a 8,73), aunque el precio medio por metro cuadrado es mucho más bajo, ya que se sitúa en los 1.689 euros por metro cuadrado. Por su parte, en Toledo, aunque hay más oferta, sigue siendo bastante baja, de 10,53 viviendas por cada 1.000 habitantes con un precio medio de 1.591 euros por metro cuadrado.

Leganés, Ceuta y Móstoles, las ciudades de España con menos oferta

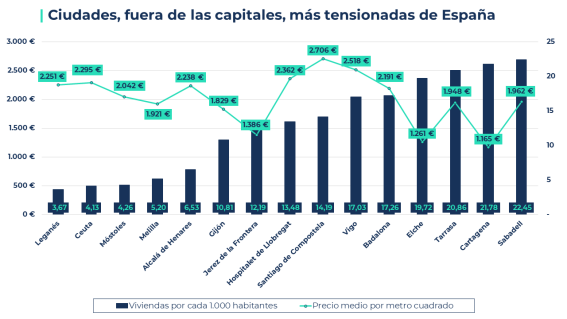

Además de las capitales de provincia, en iAhorro también hemos analizado los datos de otras 15 ciudades por su volumen de población o por su relevancia socioeconómica. Entre ellas están las ciudades autónomas de Ceuta y Melilla.

Con esto vemos que, dentro de la Comunidad de Madrid, pero fuera de la capital, Leganés es el municipio de España con la oferta de viviendas más baja, con hasta las 3,67 viviendas por cada 1.000 habitantes, y el precio allí es ya más elevado: 2.251 euros por m2. El segundo lugar en el ranking de las ciudades de España con menos viviendas por cada 1.000 habitantes lo ocupa Ceuta, con 4,13 y un precio medio de 2.295 euros por metro cuadrado. Y en el tercer escalón vemos otra ciudad madrileña, Móstoles, con 4,26 viviendas por cada 100.000 habitantes, aunque el precio allí es algo más bajo: 2.042 euros por metro cuadrado.

En el caso de Barcelona, asegura el director de Hipotecas del comparador hipotecario, “las ciudades de la periferia son más amplias y este puede ser uno de los motivos por los que allí la presión está siendo algo menor”. Esto lo vemos, por ejemplo, en Sabadell, con 22,45 viviendas por cada 1.000 habitantes y un precio medio de 1.962 euros por metro cuadrado; o Tarrasa, con 20,85 viviendas a un precio de 1.948 euros por metro cuadrado de media.

No obstante, en otras zonas “mejor comunicadas con el centro de la capital catalana y, por tanto, más atractivas para los ciudadanos a la hora de buscar un sitio fuera de Barcelona donde vivir”, como dice Simone Colombelli, como Badalona (17,26 viviendas por cada 1.000 habitantes y 2.191 euros de media por metro cuadrado) y Hospitalet de Llobregat (13,48 viviendas y un precio medio más alto, de hasta 2.362 euros por metro cuadrado) la tensión se nota más.

Los salarios, insuficientes para poder optar a una vivienda

Además de la limitada oferta y un precio medio por metro cuadrado muy elevado, otro de los factores que impiden el acceso a los ciudadanos a una vivienda en propiedad, sobre todo en las zonas más tensionadas, son los salarios. “Los precios de las viviendas siguen subiendo, los tipos de interés de los préstamos se han incrementado mucho en los últimos años y, aunque el salario medio en España ha repuntado un poco sigue sin ser suficiente para que una persona con un salario normal pueda acceder a una vivienda en propiedad”, afirma el portavoz de iAhorro.

Y es que los últimos datos publicados por el Instituto Nacional de Estadística, correspondientes al año 2022, registran que el salario medio bruto mensual que gana una persona en España por trabajar una jornada completa se sitúa en los 2.341,35 euros. Si a esto le quitamos la reducción por IRPF y seguridad social, este sueldo se quedaría en los 1.830 euros netos mensuales, aproximadamente.

Es cierto que ese salario medio varía en función de la comunidad autónoma, pero, por ejemplo, en el País Vasco se registra el salario más alto, con 2.837,42 euros brutos mensuales o, lo que es lo mismo, 2.200 euros netos. En segundo lugar, vemos el de la Comunidad de Madrid, con 2.625 euros brutos mensuales o 2.050 euros netos de media; y, en tercer lugar, se encuentra Cataluña con 2.492,82 euros brutos de media o alrededor de los 1.930 euros netos mensuales.

Estos salarios, no obstante, no son suficientes para que una persona pueda optar a una vivienda en propiedad. Lo vemos en el informe realizado por el comparador hipotecario, que muestra que, teniendo en cuenta el precio medio por metro cuadrado, una vivienda de 100 m2 en San Sebastián tendría un precio medio de 551.200 euros y, en caso de pedir una hipoteca al 80% (lo más habitual), el importe del préstamo pedido al banco se situaría en los 440.960 euros. De este modo, en caso de que el banco conceda una hipoteca para ese importe con un tipo de interés fijo del 2,9% TIN la cuota mensual se quedaría en los 2.068 euros. Para poder hacer frente a esta hipoteca, el titular o los titulares del préstamo deberían cobrar al menos 5.909 euros. ¿Por qué? “El Banco de España no permite invertir en vivienda más del 35% del salario neto mensual y esto es algo que los bancos siguen a rajatabla”, matiza el director de Hipotecas de iAhorro, Simone Colombelli.

En Madrid capital o Barcelona sucede algo similar. Por ejemplo, en Madrid una vivienda de 100 metros cuadrados tendría un precio medio de 438.500 euros y, para comprarla, se pediría al banco una hipoteca de 350.800 euros. Así, si el banco ofrece un tipo de interés fijo del 2,9% TIN, el titular o los titulares deberán poder hacer frente a una cuota de 1.645 euros de hipoteca cada mes, por lo que deberán ganar al menos 4.701 euros netos mensuales. Por su parte, en Barcelona el precio medio de una vivienda de las mismas características se sitúa en los 436.900 euros y la cuota de una hipoteca de 349.520 euros se quedaría en los 1.639 euros al mes. En este caso, el titular o los titulares de la hipoteca deberán tener unos ingresos netos mensuales de al menos 4.684 euros para que el banco se la conceda.

En cuarto y quinto lugar del ranking se sitúan Palma de Mallorca o Málaga, aunque allí, explica Colombelli, “la alta demanda que hay de vivienda en los periodos vacacionales, sobre todo por parte de ciudadanos extranjeros, es lo que eleva tanto el precio de la vivienda, sobre todo ahora en pleno verano”.

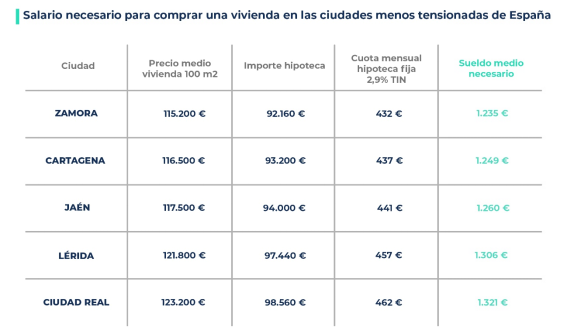

Por el contrario, entre las ciudades donde es más asequible comprar una casa y donde sería suficiente con el salario medio están Zamora, donde el precio medio de una vivienda de 100 metros cuadrados se sitúa en los 115.200 euros y con un salario de unos 1.235 euros se podría afrontar fácilmente la cuota de una hipoteca de 432 euros mensuales; Cartagena, donde harían falta unos ingresos de la unidad familiar e 1.249 euros para comprar una vivienda de 116.500 euros de media; y Jaén, donde el precio medio de una casa de 100 metros cuadrados se sitúa en los 117.800 euros y, con una hipoteca al 2,9% TIN, la cuota se quedaría en los 441 euros, por lo que se podría pagar con un salario medio de 1.260 euros.

Igualmente, en otras ciudades como Lérida o Ciudad Real, donde el precio medio de una vivienda de 100 metros cuadrados no llega a los 130.000 euros, el sueldo tendría que situarse en torno a los 1.300 euros